SUPERINTENDENCIA DE SEGUROS DE LA NACIÓN

Resolución 287/2025

RESOL-2025-287-APN-SSN#MEC

Ciudad de Buenos Aires, 02/06/2025

VISTO el Expediente EX-2017-24167089-APN-GA#SSN, la Ley N° 20.091, el Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014), y

CONSIDERANDO:

Que la SUPERINTENDENCIA DE SEGUROS DE LA NACIÓN tiene como misión principal la protección de los intereses y derechos de los asegurables y asegurados, mediante la supervisión del mercado asegurador.

Que el artículo N° 33 de la Ley N° 20.091 impone a este Organismo determinar, con carácter general y de aplicación uniforme, el cálculo de las reservas técnicas y de siniestros pendientes mínimas a efecto de que resulten necesarias para atender el cumplimiento de las obligaciones con los asegurados.

Que mediante Resolución RESOL-2023-353-APN-SSN#MEC, de fecha 27 de julio, se incorporó, con carácter transitorio hasta los estados contables cerrados al 31 de marzo del 2024, el punto 33.3.8.3.1. al Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014).

Que en atención a la temporalidad dispuesta por la mentada norma, mediante Resolución RESOL-2024-257-APN-SSN#MEC, de fecha 29 de mayo, se incorporó el punto 33.3.8.3.1. “Componentes financieros implícitos - Subramas responsabilidad civil” del referido Reglamento con carácter permanente en materia de reservas por Siniestros Ocurridos pero No Reportados (I.B.N.R.).

Que resulta necesario que la estimación del pasivo se base en supuestos razonables y métodos actuariales apropiados, el cual dependerá tanto de la verosimilitud de las estimaciones realizadas como del contexto económico-financiero.

Que, por su parte, toda vez que la utilización de la Tasa FACPCE -definida por la Resolución N° 539/18 de la Junta de Gobierno de la Federación Argentina de Consejos Profesionales de Ciencias Económicas- demostró ser un parámetro adecuado en la estimación de la reserva en trato, resulta menester consolidar su utilización en orden al particular en la matriz de siniestros incurridos bajo una valuación a cierre de ejercicio.

Que a su vez, dicha reevaluación de las matrices en materia de reservas por Siniestros Ocurridos pero No Reportados (I.B.N.R.) se acompaña junto a una libertad de metodología de valuación de los importes correspondientes a “siniestros excepcionales”.

Que asimismo y a los fines de lograr un esquema de todos los pasivos suficientes, resulta oportuno equilibrar el monto de demandas actualizadas, las tasas de actualización utilizadas y el nivel de reservas correspondientes.

Que por ende, resulta necesario reemplazar la Tasa de actualización de pasivos (TAP) y su régimen de capitalización simple, la cual dejó de ser representativa del desarrollo de los siniestros, por la aplicación de la Tasa Pasiva Comunicado BCRA 14.290, con el objeto de tender a un valor real de la evolución de los siniestros pendientes a la fecha de cálculo de reservas.

Que por ello, corresponde adoptar el procedimiento del “promedio de importes acordados actualizados por mediaciones” como criterio mínimo de la mejor estimación de un compromiso futuro de un valor más representativo de una mediación para cálculo de sus reservas.

Que por consiguiente, es menester recalibrar los rangos de demandas actualizadas junto a sus respectivos pasivos mínimos a constituir a los fines de reflejar correctamente los ajustes y tender a un valor real de las causas judicializadas a la fecha de cálculo de reservas.

Que asimismo se incorpora la posibilidad de calcular los porcentajes referidos a los pasivos mínimos de las tablas de Automotores, Motovehículos y Responsabilidad Civil redefinidas en el párrafo precedente en base a la experiencia siniestral.

Que en virtud de las actualizaciones incorporadas, resulta necesario contemplar criterios de amortización para adecuar los nuevos niveles de reserva, que acompañen la situación de las entidades.

Que resulta necesario incorporar al cálculo de la Reserva Técnica por Insuficiencia de Primas las amortizaciones correspondientes.

Que los sistemas de información de siniestros se adecuarán a los criterios de valuación que la norma determine.

Que las Gerencias Técnica y Normativa y de Evaluación han tomado la debida intervención de sus competencias.

Que la Gerencia de Asuntos Jurídicos ha dictaminado en orden al particular.

Que la presente se dicta en ejercicio de las facultades previstas en el artículo 67 de la Ley N° 20.091.

Por ello,

EL SUPERINTENDENTE DE SEGUROS DE LA NACIÓN

RESUELVE:

ARTÍCULO 1°.- Sustitúyase el punto 33.3. del Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014), por el siguiente:

“33.3. Siniestros Pendientes

Al cierre de cada ejercicio o período, las aseguradoras deben estimar los siniestros pendientes de pago a dicha fecha. A tales efectos, deben arbitrar todos los medios necesarios para que las carpetas de siniestros cuenten con todos los elementos indispensables para efectuar su correcta valuación (copia de la demanda y su contestación, informes periódicos de los asesores legales sobre el estado de los juicios pendientes, informes médicos sobre las posibles incapacidades en los siniestros pendientes de Accidentes del Trabajo, informes de inspectores de siniestros y presupuestos de talleres, informes de peritos tasadores, etc.).

33.3.1. Siniestros y Reclamos Administrativos

Los siniestros pendientes en instancia administrativa deben valuarse teniendo en cuenta la mayor cantidad de elementos posibles a fin de pasivar el costo final en el ejercicio y/o período en que se produjo el siniestro.

Las entidades deben contar con un procedimiento de “valuación de reservas de siniestros y reclamos administrativos” que tienda a lograr la mejor estimación del pasivo a constituir. Dicho procedimiento debe encontrarse incorporado en las Normas de Procedimientos Administrativos y Control Interno en un todo de acuerdo a lo dispuesto en el punto 37.1.4.

33.3.2. Mediaciones

En caso que se haya iniciado proceso de mediación, conforme a lo estipulado en la disposición legal aplicable en cada jurisdicción, las normas mínimas de valuación para el cálculo del pasivo por subrama o cobertura deben ser las siguientes:

a) Deben tomarse aquellas mediaciones promovidas contra la entidad o en las que haya sido citada en garantía. También deben considerarse aquellos casos en que la aseguradora haya asumido la defensa del asegurado en mediación, sin que haya sido citada en garantía;

b) Las mediaciones deben pasivarse siguiendo el criterio de la mejor estimación de su compromiso futuro que, como mínimo, deberá ser el importe que resultare de la valuación de acuerdo al procedimiento del “promedio de importes acordados actualizados por mediaciones” sin considerar la deducción por reaseguros:

· Se deben incluir los casos pagados o con acuerdos firmados pendientes de pago, ya sean extra judicialmente u homologados por la justicia, de los últimos DOCE (12) meses al cierre del ejercicio o período. Cada importe considerado será ajustado a la fecha de cierre de ejercicio aplicando la Tasa Pasiva Comunicado BCRA 14.290 desde la fecha de acuerdo o transacción.

· El criterio de valuación será mediante promedio simple y aplicable si, en los últimos DOCE (12) meses anteriores, para el cálculo del referido promedio, se verifica una cantidad mínima de CINCUENTA (50) mediaciones y hasta un máximo de CUATROCIENTAS (400). Deberán tomarse los casos más próximos al cierre que se esté valuando.

· Sólo en caso de no alcanzar el mínimo exigido, se admite la incorporación de mediaciones de trimestres inmediatos anteriores hasta un máximo de TRES (3) años.

· De no alcanzar la cantidad mínima de CINCUENTA (50) mediaciones –incluyendo las mediaciones de trimestres inmediatos anteriores hasta un máximo de TRES (3) años- se debe considerar, para cada caso, el CUARENTA POR CIENTO (40%) del promedio simple del pasivo constituido por los juicios con demanda determinada.

· A tal fin deben considerarse como “importes acordados actualizados”, los montos pagados o acordados en concepto de acuerdo o transacción más los gastos y honorarios de las partes y el mediador, valuado a fecha de cierre del ejercicio o período teniendo en cuenta la Tasa Pasiva Comunicado BCRA 14.290 desde la fecha de acuerdo o transacción, según corresponda.

· Cuando no estén determinados los gastos y honorarios de las partes y del mediador debe tomarse, como mínimo, el VEINTE POR CIENTO (20%) del monto pagado o acordado. No pueden incluirse en el cálculo del referido promedio las mediaciones cerradas por desistimiento.

· Pueden excluirse del promedio las mediaciones con importe excepcional de acuerdo o transacción, más gastos. Se define como importe excepcional aquel que, tomado en forma individual, represente más del DIEZ POR CIENTO (10%) del monto total, incluidos los excepcionales, de la suma de los acuerdos o transacciones, más gastos, incluidos en el cálculo del promedio. Opcionalmente se podrá definir como importe excepcional aquellos casos que, tomando como referencia el rango intercuartil se encuentren a una distancia de 1,5 veces de los cuartiles que definen dicho rango.

· La aseguradora deberá tener, en su sede, a disposición de esta SSN los papeles de trabajo y planillas de cálculo que permitan la verificación del cálculo del referido promedio.

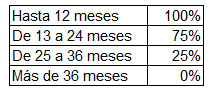

Una vez obtenido el “promedio de importes acordados actualizados por mediaciones” a aplicarse a cada mediación pendiente, su valuación deberá mantenerse actualizada hasta su pago, transformación en juicio, acta de cierre de la mediación o la prescripción de la acción, pudiendo aplicarse como máximo los siguientes factores de corrección en función de su fecha de registración en el “Registro de Actuaciones Judiciales” y/o Mediaciones a cada una de ellas.

33.3.3. Juicios

En caso que se haya promovido juicio deben tomarse todos los juicios promovidos contra la entidad o en los que la misma haya sido citada en garantía. También deben considerarse aquellos casos en que la aseguradora haya asumido la defensa del asegurado en el juicio, sin que haya sido citada en garantía.

33.3.3.1. Juicios con sentencia

Los criterios de valuación de los juicios con sentencia deben seguir los siguientes lineamientos mínimos:

a. Si hay sentencia definitiva, debe tenerse en cuenta su monto más los gastos causídicos correspondientes, netos ambos conceptos de la participación del reasegurador.

b. Si no hay sentencia definitiva pero existe de primera instancia, debe tomarse el monto de ésta más los gastos causídicos correspondientes, neta de la participación del reasegurador. Los importes resultantes de las sentencias deben valuarse teniendo en cuenta los criterios indicados en la misma, a partir de la fecha que en ella se establezca, tanto para el cálculo de intereses, como por actualización si correspondiere.

Si la sentencia no estipulase la fecha a partir de la cual corresponde aplicar los intereses y/o la actualización, debe considerarse la fecha de ocurrencia del siniestro.

En caso de no estipularse los honorarios y costas, dichos conceptos deben estimarse en una suma no inferior al VEINTE POR CIENTO (20%) del monto de sentencia.

Los importes resultantes deben valuarse teniendo en cuenta la evolución de la “Tasa Pasiva Comunicado BCRA 14.290”.

De arribar a una transacción, incluso luego de la sentencia de primera instancia, debe tomarse el importe convenido únicamente en caso de que se encuentre debidamente documentado, firmado y que abarque todos los conceptos involucrados, debiendo acreditarse que el citado convenio cuenta con la homologación del Juzgado respectivo.

En caso de verificarse más de una aseguradora citada en garantía debe determinarse el pasivo total antes de reaseguro y luego deducir los importes a cargo de las restantes aseguradoras, en la medida que se cuente con constancia de la existencia de póliza de las restantes aseguradoras citadas en garantía.

33.3.3.2. Juicios sin sentencia

Los criterios de valuación de los juicios sin sentencia deben seguir los siguientes lineamientos mínimos:

a. Informes de peritos únicos o de oficio: Si constan en las actuaciones informes de peritos únicos o de oficio, deben tomarse en cuenta, siempre que permitan determinar el monto del daño producido, a partir de criterios objetivos de valuación;

b. Pericias Médicas: En la medida en que tales informes periciales reúnan los requisitos descriptos en el punto precedente, debe tomarse siempre el porcentual de incapacidad determinado por la pericia, procediendo a la reformulación del monto reclamado, circunscripto específicamente al rubro de la demanda en que incide dicho informe.

En tal sentido corresponde puntualizar que bajo tales circunstancias el rubro modificado conforme las pautas de dicho informe pericial deben ser valuados teniendo en cuenta la evolución de la “Tasa Pasiva Comunicado BCRA 14.290”.

No procede el recálculo del resto de los rubros que conforman la acción incoada, cuando los mismos no se vean afectados por el aludido informe pericial, razón por la cual corresponde aplicar a los importes reclamados los porcentuales establecidos en los puntos referidos previamente.

En caso de verificarse más de una aseguradora citada en garantía debe determinarse el pasivo total antes de reaseguro y luego deducir los importes a cargo de las restantes aseguradoras, en la medida que se cuente con constancia de la existencia de póliza de las restantes aseguradoras citadas en garantía.

33.3.3.3. Demandas con importes indeterminados

Para aquellos juicios con importes demandados total o parcialmente indeterminados, su valuación debe resultar del promedio que arrojen las sumas del pasivo constituido por los restantes juicios de cada sección sin considerar la deducción por reaseguros.

Con tal fin debe tomarse la sumatoria total de las sumas pasivadas, dividida por el total de casos involucrados.

No deben ser considerados en el cálculo los casos definidos en el punto 33.3.4.

También deben pasivarse y registrarse como casos indeterminados, cuando no se hubiesen consignado sumas reclamadas o a reclamar en las mismas, las demandas notificadas en concepto de: beneficio de pobreza, litigar sin gastos, constitución en actor civil y aseguramiento de pruebas, hasta tanto prescriba la acción o se pasive el juicio civil respectivo, una vez ingresada la demanda.

En los casos que alguno de los importes de la demanda se encuentre determinado y otros no, y que por aplicación de los métodos de valuación sobre las sumas determinadas el pasivo a constituir arroje una suma superior a la de los siniestros indeterminados, debe pasivarse este mayor valor.

La aseguradora deberá tener, en su sede, a disposición de esta SSN los papeles de trabajo y planillas de cálculo que permitan la verificación del cálculo del referido promedio.

33.3.3.4. Rama caución

Los reclamos correspondientes a la rama caución no configurados como siniestros, deben valuarse según se indica a continuación.

Se considera reclamo, a los fines de la valuación por el presente punto, la toma de conocimiento por parte de la aseguradora de cualquier acto administrativo, aún no firme, emitido por autoridad o ente de carácter público, determinando la responsabilidad o incumplimiento del Tomador, debidamente cuantificado. En caso de asegurados privados, se considera con tal carácter la presentación fundada y documentada de la referida responsabilidad o incumplimiento, debidamente cuantificada. Se aclara que no se considera reclamo, a los fines del presente punto, al aviso preventivo de incumplimiento que el Asegurado realice a fin de salvaguardar sus derechos y que no contengan los requisitos indicados precedentemente.

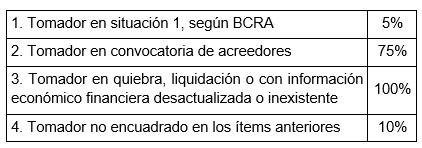

Hasta tanto dichos reclamos cuenten con los elementos previstos en el punto 33.3., debe pasivarse en concepto de Siniestros Pendientes, bajo identificación específica, el importe reclamado hasta el máximo de la responsabilidad total a cargo de la aseguradora (M), que debe multiplicarse por los siguientes porcentajes (a):

El monto a consignar en el pasivo debe ser el resultante de (M) x (a), o la responsabilidad total a cargo de la aseguradora según cual sea menor, neto de la participación del reasegurador. El cálculo mencionado debe efectuarse considerando la situación del Tomador a la fecha de elaboración de los respectivos estados contables.

Del importe resultante pueden deducirse aquellas sumas que en calidad de contragarantías se encuentren en poder del asegurador, por endoso o cesión de derechos debidamente instrumentado, en la medida que sean de inmediata realización y exclusivamente en concepto de:

a. Aval, Carta de Crédito o Letra emitido por un Banco autorizado a operar por el BANCO CENTRAL DE LA REPÚBLICA ARGENTINA o Banco Internacional que cuente con calificación A o superior;

b. Depósitos en Bancos que cumplan los requisitos del inciso a), títulos u otros instrumentos representativos de inversiones, con cotización en mercados de valores del país o del exterior, y que reúnan los requisitos establecidos en el punto 35 del RGAA.

Se aclara que sólo procede su deducción en los casos que tales contragarantías no se encuentren afectadas por alguna de las situaciones indicadas en los puntos 2 y 3 del cuadro precedente. El importe a considerar es el valor neto de realización de la respectiva contragarantía.

33.3.3.4.1. Reserva Especial de Contingencia para Caución Ambiental de Incidencia Colectiva (Artículo 22 de la Ley N° 25.675).

Al cierre de cada período las entidades que operan en la cobertura de Caución Ambiental de Incidencia Colectiva deben constituir la Reserva Especial con el objeto de hacer frente a resultados adversos que se produzcan específicamente por la operación de los seguros en cuestión.

La reserva se conformará acumulando el QUINCE POR CIENTO (15%) de las Primas Emitidas de seguros directos y reaseguro activo, de cada trimestre, neta de anulaciones y reaseguros pasivos hasta que su monto alcance el CIEN POR CIENTO (100%) de las Primas Emitidas de seguros directos y reaseguro activo, netas de anulaciones y reaseguros pasivos de los últimos DOCE (12) meses.

La Reserva se utilizará en caso de que se presenten de manera imprevista cúmulos de reclamaciones que produzcan resultados adversos, debiendo informar previamente a esta SSN la necesidad de su utilización, así como el esquema de recomposición. La información deberá ser justificada por Actuario Externo dejando asimismo constancia en Notas a los Estados Contables en caso de su utilización.

33.3.3.5. Demandas con importes determinados - sin sentencias, sin informes de peritos ni pericias médicas - Criterios particulares

33.3.3.5.1. Ramas Automotores, Motovehículos y Responsabilidad Civil

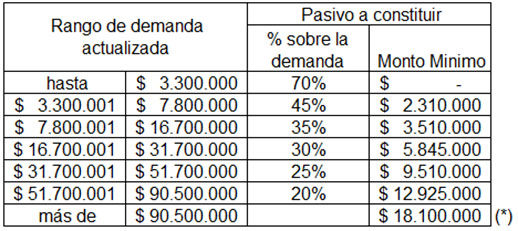

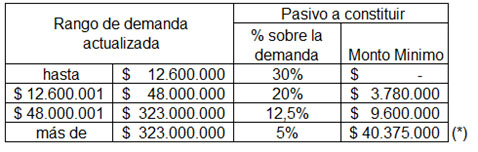

Los juicios con demanda determinada que no cuenten con sentencia, ni informes de peritos ni pericias médicas deben pasivarse siguiendo el criterio de la mejor estimación de su compromiso futuro que, como mínimo, deberá ser el menor de los importes que resultare de aplicar:

a) los porcentajes sobre los montos de demandas actualizadas, o importes mínimos, que surgen de la tabla expuesta a continuación; o

b) la responsabilidad total a cargo de la entidad, determinada a la fecha de cierre del ejercicio o período.

Tabla aplicable a Automotores y Motovehículos

(*) Deben valuarse en base a informes de abogado y actuario.

Tabla aplicable a Responsabilidad Civil

(*) Deben valuarse en base a informes de abogado y actuario.

A partir del 1° de julio de 2025 los montos definidos en los rangos de demandas actualizadas junto con los montos mínimos se ajustarán trimestralmente conforme la Tasa Pasiva BCRA Comunicado 14.290. Los montos vigentes a cada cierre de Estados Contables serán publicados por la SSN previo a su presentación.

El actuario en su informe deberá expedirse, en caso de corresponder, con relación al valor económico de la vida humana por única vez al momento de interposición de la demanda y notificada debidamente a la aseguradora.

El abogado deberá elaborar, al cierre del Estado Contable Anual, un informe considerando el monto determinado en el informe del actuario - en caso de corresponder-. Dicho monto deberá actualizarse, como mínimo, teniendo en cuenta la evolución de la “Tasa Pasiva Comunicado BCRA 14.290”.

Los informes anuales del abogado, así como el del actuario deberán obrar en el legajo de cada juicio.

Se entiende por monto de demanda actualizada al importe reclamado en la demanda, corregido conforme la evolución de la “Tasa Pasiva Comunicado BCRA 14.290”, desde la fecha del siniestro o de la interposición de la demanda, según corresponda. La tabla correspondiente debe aplicarse por demanda, de acuerdo con los importes asignados a cada una de ellas. En consecuencia, no deben agruparse, a los fines de tal cálculo, demandas originadas en un mismo siniestro.

33.3.3.5.2. Tablas por método del coeficiente siniestral

Las aseguradoras que operen en las ramas Automotores, Motovehículos y Responsabilidad Civil, podrán calcular de acuerdo a su experiencia los porcentajes a aplicar sobre la demanda y los consecuentes montos mínimos de pasivos a constituir correspondientes a cada rango de la tabla propuesta en el punto 33.3.3.5.1.

El coeficiente siniestral se deberá calcular como el cociente de la sumatoria de las demandas cerradas y sus correspondientes pagos, debiendo tomarse los casos acumulados en los últimos DOCE (12) meses. Ambos importes deberán estar corregidos conforme la evolución de la “Tasa Pasiva Comunicado BCRA 14.290” al cierre de ejercicio de valuación.

El cálculo de los coeficientes siniestrales podrá realizarse anualmente al cierre del ejercicio económico y aplicarse en los estados contables de dicho cierre de ejercicio y en los siguientes períodos intermedios hasta el próximo cierre de ejercicio.

Dichos coeficientes podrán ser inferiores a los establecidos por normativa en cualquiera de sus rangos de demanda actualizada, toda vez que el importe total de la reserva sea superior al definido en el punto precedente.

Deberá dejarse constancia en Notas a los Estados Contables la segregación por rango de las cantidades de casos tomadas y la suma de cada una de las variables que conforman los porcentajes utilizados.

33.3.3.5.3. Inactividad procesal

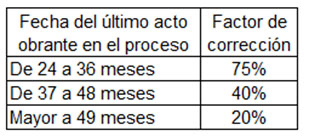

En aquellos juicios correspondientes a las ramas automotores, motovehículos - y Responsabilidad civil que presenten inactividad procesal -ya sea por ausencia de actos impulsorios o por actividad inidónea para producir el impulso del procedimiento- durante los plazos detallados seguidamente, podrán aplicar como máximo los factores de corrección en función a la fecha del último acto impulsorio obrante en el proceso, ajustando las reservas a constituir conforme los criterios definidos en el Reglamento General de la Actividad Aseguradora:

A tal fin debe confeccionarse y presentarse trimestralmente junto con la presentación de los Estados Contables una declaración jurada suscripta por el Presidente, Síndicos y Auditor Externo, con el detalle de los casos involucrados, la que debe contener como mínimo, los siguientes datos: sección, número de siniestro, número de orden en el registro de actuaciones judiciales, fuero y jurisdicción, carátula del juicio y último acto impulsorio obrante en el proceso en cuestión.

33.3.3.5.4. Resto de las ramas

Debe pasivarse por lo menos el SESENTA POR CIENTO (60%) del importe demandado actualizado o la responsabilidad total a cargo de la entidad según cual sea menor, neto de la participación del reasegurador. Los importes demandados deben ser ajustados, desde la fecha de siniestro o fecha de demanda hasta la fecha de cierre de ejercicio o período, teniendo en cuenta la evolución de la “Tasa Pasiva Comunicado BCRA 14.290”.

33.3.4. No constitución de pasivo

Sólo se admitirá no constituir el pasivo por siniestros pendientes de verificarse inexistencia de póliza/endoso, o siniestros ocurridos fuera de la vigencia de los mismos, en la medida en que tales circunstancias se hayan opuesto en la respectiva contestación de la demanda o de la citación en garantía.

Se excluye de lo indicado precedentemente el pasivo a constituir en concepto de honorarios correspondientes a los casos en cuestión.

A tal fin debe confeccionarse y presentarse conjuntamente con el estado contable del ejercicio anual, una declaración jurada suscripta por el Presidente, Síndicos y Auditor Externo, con el detalle de todos los casos involucrados, la que debe contener como mínimo, los siguientes datos: sección, número de siniestro, número de orden en el registro de actuaciones judiciales, fuero y jurisdicción y carátula del juicio. Las entidades que no cuenten con casos que declarar, no deberán confeccionar dicha declaración jurada al cierre del ejercicio. Por lo que la no presentación de la declaración jurada dentro del plazo previsto implicará que la entidad no cuenta con ningún caso encuadrado en el presente inciso.

33.3.5. Siniestros Ocurridos y No Reportados

Los siniestros ocurridos pero no reportados son aquellos eventos que se producen en un intervalo de tiempo, durante la vigencia de la póliza, pero que se conocen con posterioridad a la fecha de cierre o de valuación del período contable.

Los siniestros ocurridos y no reportados, se constituyen por:

a. Siniestros ocurridos pero aún no reportados, los cuales se caracterizan porque el acaecimiento del siniestro no ha sido reportado aún, debido a retrasos de tipo administrativo o de la clase de contingencia cubierta;

b. Siniestros ocurridos pero no reportados completamente, son aquellos ya ocurridos y reportados, pero cuyo costo está incompleto o no ha sido determinado con precisión.

Las aseguradoras sujetas al control de esta SSN deberán constituir y valuar el pasivo por siniestros ocurridos y no reportados, denominado IBNR, utilizando los procedimientos que, de acuerdo con la rama y tipo de cobertura, se establecen en esta norma, las que tienen carácter de mínimas.

El presente punto no resulta aplicable a las Mutuales que operan en la cobertura de Transporte Público de Pasajeros estipulada por la Resolución SSN Nº 25.429 del 5 de noviembre de 1997, a las coberturas comprendidas en la Ley Nº 24.557, a los Seguros de Vida Individual, Vida con Ahorro y Seguros de Retiro.

Las aseguradoras que operan en la cobertura de Responsabilidad Civil por Accidentes del Trabajo y Enfermedades Laborales se rigen por el punto 33.3.5.3.5.

33.3.5.1. Definiciones

a) Se define como “siniestros incurridos por período de ocurrencia a una determinada fecha” a la suma de:

I. Los pagos netos de recuperos de cada uno de los siniestros que ocurrieron durante un período de DOCE (12) meses, valuados y acumulados, a cierre del ejercicio aplicando la serie del índice FACPCE definida por la Resolución de JG 539/18 de la Federación Argentina de Consejos Profesionales de Ciencias Económicas.

II. Los pasivos por siniestros pendientes -valuados a cierre de su ejercicio y/o período-, de todos los siniestros que ocurrieron durante el mismo período de DOCE (12) meses.

III. En ambos casos se tomarán los importes correspondientes sin descontar la participación de los reaseguradores.

Del importe total de los siniestros incurridos de cada período de ocurrencia pueden excluirse de la Matriz de Siniestros Incurridos, los importes correspondientes a “siniestros excepcionales”.

Deberá dejar constancia en Nota a los Estados Contables el criterio aplicado.

b) Se define “siniestro excepcional” aquel que, por un mismo evento, registre un importe incurrido (pagado y/o pendiente) que sea igual o superior al diez por ciento (10%) del monto total (incluidos los siniestros excepcionales) de los siniestros incurridos en un período de desarrollo (celda de la matriz). A efectos de determinar el porcentaje que representa dicho importe incurrido, debe utilizarse el valor entero más próximo.

Si en una celda de dicha matriz, todos los siniestros (o su mayoría) resultan excepcionales, las entidades podrán aplicar el método definido en el punto 33.3.5.3.3.

c) Se define como “período de ocurrencia” al período de DOCE (12) meses comprendido entre el 1° de julio de un año y el 30 de junio del año siguiente;

d) Se define como “períodos de desarrollo” a los períodos de DOCE (12) meses comprendidos entre el 1° de julio de un año dado y el 30 de junio del año siguiente y los períodos de doce (12) meses sucesivos. Cada período de desarrollo debe cumplir las siguientes condiciones:

I. El primer período de desarrollo coincide con el período de ocurrencia;

II. Los siguientes períodos de desarrollo corresponden a los períodos anuales posteriores. En éstos, el importe de los siniestros consignados debe corresponder al mismo período de ocurrencia.

e) Se define como “última pérdida estimada” al importe que surge del producto entre:

I. El “factor de desarrollo acumulado” determinado para cada período de ocurrencia;

II. Los siniestros denunciados en cada período de ocurrencia (sumatoria de los siniestros pagados entre el inicio del período de ocurrencia y el cierre del período de desarrollo, más los siniestros pendientes a esta última fecha).

f) Se define como “factor de desarrollo acumulado” al valor determinado para cada uno de los períodos de ocurrencia considerados. Indica la medida en la cual los siniestros denunciados, registrados por la aseguradora, deben ser incrementados por la demora en su denuncia y la insuficiente valuación de los siniestros pendientes.

33.3.5.2. Cálculo

33.3.5.2.1. Valores necesarios para obtener el factor de desarrollo

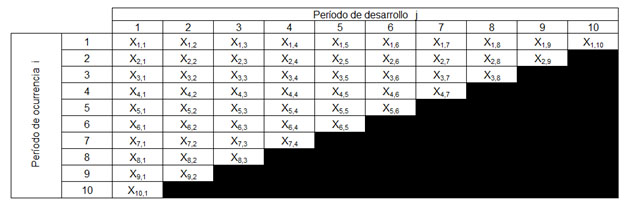

Cada aseguradora debe reunir la información de siniestros en una tabla que contenga en el eje vertical los períodos de ocurrencia y en el eje horizontal los períodos de desarrollo.

En las filas deben figurar los valores para cada año de ocurrencia de cada uno de los diversos períodos de desarrollo.

En las columnas deben figurar los valores para cada período de desarrollo (primero, segundo, tercero, etc.) de cada uno de los diversos períodos de ocurrencia.

Los datos obtenidos deben asumir la forma de una matriz, con importes para cada una de las celdas, salvo las celdas sombreadas. Los valores sombreados son los que se obtienen a través del cálculo de los “Siniestros Ocurridos y no Reportados (IBNR)”.

En consecuencia, la tabla indicada queda configurada de la siguiente manera:

Se deben confeccionar las siguientes matrices de información:

a) Matriz de siniestros pagados: Debe contener, para cada período de ocurrencia, el monto acumulado de los siniestros pagados en cada uno de los sucesivos períodos de desarrollo. Se trata de información acumulada.

La celda para el año de ocurrencia i y el período de desarrollo j=1 muestra todos los pagos de siniestros en el mismo año de ocurrencia. Cada valor de la matriz será ajustado a la fecha de cierre del ejercicio de valuación aplicando la serie del índice FACPCE definida por la Resolución de JG 539/18 de la Federación Argentina de Consejos Profesionales de Ciencias Económicas.

De forma similar, la celda para el año de ocurrencia i y el período de desarrollo j=2 muestra todos los pagos durante el segundo año de desarrollo de reclamaciones con fecha de ocurrencia en el año i, valuadas a la fecha de cierre de ejercicio. Las celdas de cada período j acumulan el importe en los sucesivos períodos de desarrollo.

b) Matriz de cantidad de siniestros pagados: Debe contener, para cada período de ocurrencia, la cantidad de siniestros pagados en cada uno de los sucesivos períodos de desarrollo. Se trata de información acumulada.

c) Matriz de siniestros pendientes: Debe contener, para cada período de ocurrencia, el monto de siniestros pendientes en cada uno de los sucesivos períodos de desarrollo. No se trata de información acumulada.

La celda para el año de ocurrencia i y el período de desarrollo j=1 muestra los montos de siniestros pendientes en el mismo año de ocurrencia.

De forma similar, la celda para el año de ocurrencia i y el período de desarrollo j=2 muestra todos los siniestros pendientes durante el segundo año de desarrollo de reclamaciones con fecha de ocurrencia en el año i.

Cada valor de la matriz será ajustado al cierre del ejercicio de valuación aplicando la serie del índice FACPCE definida por la Resolución de JG 539/18 de la Federación Argentina de Consejos Profesionales de Ciencias Económicas.

d) Matriz de cantidad de siniestros pendientes: Debe contener, para cada período de ocurrencia, la cantidad de siniestros pendientes en cada uno de los sucesivos períodos de desarrollo. No se trata de información acumulada.

e) Matriz de siniestros incurridos: Debe contener, para cada período de ocurrencia, el importe de los siniestros incurridos en cada uno de los sucesivos períodos de desarrollo. Debe ser igual a la suma de los siniestros pagados acumulados y valuados a cierre de ejercicio más los siniestros pendientes valuados a cierre de ejercicio.

f) Matriz de cantidad de siniestros incurridos: Debe contener, para cada período de ocurrencia, la cantidad de siniestros incurridos en cada uno de los sucesivos períodos de desarrollo. Debe ser igual a la suma de la cantidad de siniestros pagados y pendientes en cada celda de la matriz. Cuando un mismo siniestro tuviera un importe pagado parcialmente y un importe pendiente, para determinar la cantidad de casos el siniestro se debe contabilizar una sola vez como siniestro pendiente.

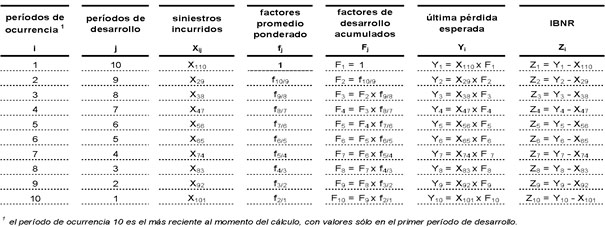

33.3.5.2.2. Determinación del factor promedio ponderado

Los factores promedios ponderados deben calcularse en base a los datos de la matriz de siniestros incurridos expresado a moneda homogénea al cierre del último ejercicio. El factor de desarrollo correspondiente al período de ocurrencia más antiguo es el factor de cola, si correspondiera aplicarlo, o es igual a uno.

Cada aseguradora debe calcular el factor promedio ponderado fj correspondiente a cada período de desarrollo j efectuando la división entre:

a) La suma de siniestros pagados acumulados y pendientes Xi,j+1 valuados al momento de desarrollo j+1, expresado a moneda homogénea correspondiente a todos los períodos de ocurrencia i que componen el período de desarrollo j+1;

b) La suma de los siniestros pagados acumulados y pendientes Xi, j valuados al momento de desarrollo j, expresado a moneda homogénea correspondiente a los mismos períodos de ocurrencia que los considerados en el punto anterior.

33.3.5.2.3. Determinación del factor de desarrollo acumulado

El factor de desarrollo acumulado Fⱼ de un período de desarrollo j debe ser igual al producto entre el factor de desarrollo acumulado del período Fⱼ₊₁ y el factor promedio ponderado del período fⱼ. Los factores promedios ponderados deben calcularse en base a los datos de la matriz de siniestros incurridos.

El factor de desarrollo correspondiente al período de ocurrencia más antiguo es el factor de cola, si correspondiera aplicarlo, o es igual a uno.

El cálculo de los factores de desarrollo acumulados debe efectuarse anualmente al cierre del ejercicio económico y aplicarse en los estados contables de dicho cierre de ejercicio y en los siguientes períodos intermedios hasta el próximo cierre de ejercicio.

Determinación de la última pérdida estimada.

Cada uno de los factores de desarrollo acumulados Fj se aplicarán al importe de los siniestros pagados y pendientes Xj de cada período de ocurrencia i.

El factor de cola se aplicará, si lo hubiere a los siniestros ocurridos correspondientes al período de ocurrencia más antiguo.

Cada factor de desarrollo acumulado Fj se aplicará al período de ocurrencia i que le corresponda en función de la antigüedad de los factores promedio ponderado que intervienen en su cálculo.

La última pérdida esperada Yi de cada período de ocurrencia i resulta de multiplicar el factor de desarrollo acumulado Fj por los siniestros incurridos Xij.

33.3.5.2.4. Determinación de los siniestros ocurridos y no reportados (IBNR)

El importe Zi de cada período de ocurrencia i surgirá de la diferencia entre la última pérdida esperada Yi y los siniestros incurridos Xij (matriz de siniestros incurridos definida en el punto 33.3.5.2.1 inciso e)) obteniéndose así el pasivo por IBNR de cada período de ocurrencia i.

La suma de los importes Zi correspondientes a los distintos períodos de ocurrencia i más las reservas por IBNR estimadas para los casos definidos como excepcionales, conformaran el pasivo total de IBNR a exponer en los estados contables, el cual no puede ser negativo.

En Nota a los Estados Contables se deberá especificar la metodología utilizada para el cálculo de la reserva para los siniestros excepcionales y se deberá detallar, por subrama o cobertura, la cantidad de siniestros y su correspondiente reserva de IBNR.

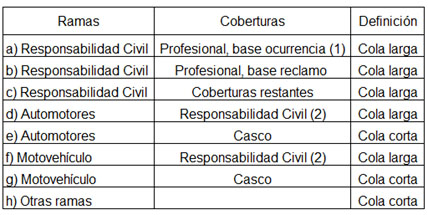

33.3.5.3. Clasificación de Ramas y Coberturas a los efectos del cálculo del pasivo por IBNR.

A fin de constituir y valuar el pasivo por IBNR debe utilizarse la experiencia siniestral proveniente de los registros de la aseguradora. La información de siniestros debe clasificarse de acuerdo a la siguiente tabla.

(1) Incluye los siniestros de pólizas donde se aplicó la cláusula de período extendido de cobertura.

(2) Puede realizarse la apertura de la cobertura de Responsabilidad Civil, en lesiones y daños a cosas.

33.3.5.3.1 Períodos a considerar

La información a analizar debe abarcar los últimos DIEZ (10) ejercicios económicos completos para los ramos definidos en el punto 33.3.5.3. como de “Cola Larga” y de CINCO (5) ejercicios económicos completos para las coberturas definidas como “Cola Corta”.

Los datos deben agruparse por períodos de ocurrencia anuales coincidentes con el ejercicio económico.

33.3.5.3.2. Factor de cola.

En función de la clasificación de Ramas y Coberturas se deberán utilizar los siguientes factores de cola:

a. Ramos y coberturas definidos como de “Cola Larga”

En caso que la información con que cuente la aseguradora fuera inferior a SIETE (7) ejercicios de ocurrencia, deben aplicarse los siguientes factores de cola:

· Período de ocurrencia de SEIS (6) años: 1.05;

· Período de ocurrencia de CINCO (5) años: 1.10;

Períodos de ocurrencia menores a CINCO (5) años no permiten la utilización de este procedimiento.

b. Ramos y coberturas definidos como de “Cola Corta”

En caso que la información con que cuente cada aseguradora fuera inferior a CINCO (5) períodos anuales de ocurrencia, deben aplicarse los siguientes factores de cola:

· Período de ocurrencia de CUATRO (4) años: 1.05;

· Período de ocurrencia de TRES (3) años: 1.10;

Períodos de ocurrencia menores a TRES (3) años no permiten la utilización de este procedimiento.

33.3.5.3.3. Método para las aseguradoras que no cuentan con experiencia suficiente para la aplicación de lo dispuesto en el punto 33.3.5.3.2

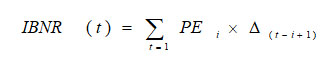

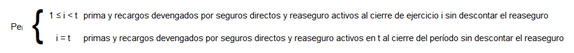

El pasivo a constituir será calculado del modo que se describe a continuación:

Donde:

t: ejercicios transcurridos desde el inicio de operaciones incluyendo el ejercicio t en curso.

NOTA: A fin de calcular las primas y recargos devengados por seguros directos y reaseguros activos en t al cierre del período sin descontar el reaseguro, se deberán tomar los valores a moneda homogénea.

Para los cierres intermedios corresponde interpretar que, mientras transcurren los primeros CUATRO (4) trimestres desde el inicio de la operatoria, debe aplicarse el Δ1 a las primas de seguros directos y reaseguro activo sin descontar el reaseguro. Luego de los CUATRO (4) trimestres indicados anteriormente, el método debe resultar en la aplicación de la mayor alícuota a los CUATRO (4) trimestres inmediatos anteriores a la fecha de valuación, y se aplica a los restantes trimestres las alícuotas descendentes.

Los Δ se corresponden a períodos de CUATRO (4) trimestres, pudiendo el Δ más antiguo aplicarse a una cantidad de trimestres menor.

Las aseguradoras que efectúan operaciones de reaseguro activo por hasta el DIEZ POR CIENTO (10%) del total de las primas de seguros directos, calculado al cierre de cada ejercicio económico y que valúe el pasivo de IBNR de su operatoria de seguros directos de acuerdo a lo normado en el punto 33.3.5.3.1 deben constituir y valuar el pasivo por IBNR correspondiente al reaseguro activo de acuerdo a lo establecido en el presente apartado.

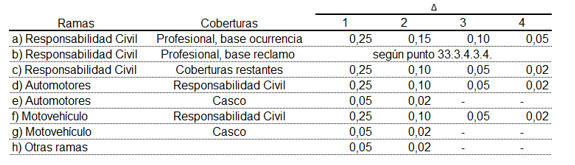

33.3.5.3.4. Al cierre de ejercicio o período, las entidades que operan la cobertura b) del punto 33.3.5.3 que no cuentan con experiencia suficiente para la aplicación de lo dispuesto en el punto 33.3.5.3.1 deben constituir un pasivo por IBNR, calculado del siguiente modo.

Donde:

t : cantidad de ejercicios transcurridos desde inicio de operaciones incluyendo el ejercicio t en curso.

casos denunciados: son aquellos reclamos de terceros mediante denuncia administrativa, juicio o mediación y denuncia del asegurado (notificación de incidente).

casos cerrados: son aquellos casos en los que se ha determinado el valor final del siniestro, pudiendo ser mayor o igual a cero, ya sea que haya surgido por sentencia, acuerdo, transacción firmado por las partes, acuerdo extrajudicial, etc.

# cerrᵢᵗ : cantidad de casos cerrados acumulados al ejercicio t correspondientes al ejercicio de denuncia i

# dencᵢ : cantidad de casos denunciados en el ejercicio i

No pueden incluirse en el cálculo los casos cerrados por desistimiento o por inexistencia de póliza; deben eliminarse del numerador y denominador.

33.3.5.3.5. Siniestros Ocurridos y No Reportados (IBNR) para la cobertura de Responsabilidad Civil por Accidentes del Trabajo y Enfermedades Laborales

Su cálculo se determinará conforme el método definido en el punto 33.3.5.3 aplicando los coeficientes correspondientes a “Responsabilidad Civil – Coberturas Restantes”.

33.3.5.4. Determinación del pasivo por IBNR en los períodos intermedios

Al 30 de septiembre, 31 de diciembre y 31 de marzo de cada año deben agruparse los siniestros ocurridos tomando en consideración los DOCE (12) meses anteriores a cada período intermedio terminado en esas fechas. Al importe de los siniestros incurridos que surja de tal agrupamiento se le debe aplicar el factor acumulado de desarrollo que le corresponda en función de la antigüedad del período de ocurrencia. Debe aplicarse el método de cálculo del punto 33.3.5.2. desafectándose el importe registrado en el período anterior.

33.3.5.5. Ajustes en función de cambios que distorsionan la utilización del método de triángulos

33.3.5.5.1. Ajustes en la valuación de siniestros pendientes

En caso que se efectúen ajustes puntuales en la valuación de siniestros pendientes, al cierre de un ejercicio o período, la aseguradora debe recalcular los factores promedio ponderado y los factores de desarrollo acumulados al cierre del ejercicio o al cierre del ejercicio anterior más reciente, según corresponda. A tal fin debe confeccionar una nueva Matriz de Siniestros Incurridos (con ajuste al 30.06.20XX) y la Matriz de Siniestros Pendientes (con ajuste al 30.06.20XX) incluyendo los importes ajustados que deben reflejarse tanto en la diagonal de la matriz como en los períodos de desarrollo anteriores.

En tales casos, debe trasladarse el ajuste a los períodos de desarrollo anteriores, en la medida que el siniestro se encuentre asentado en el respectivo inventario de siniestros pendientes del período que se modifique. Se aclara que si el ajuste es por sentencia contra valuación por demanda, sólo corresponde el ajuste retrotraído hasta el período de desarrollo de la fecha de sentencia.

A tales efectos debe trasladarse la valuación, en los períodos de desarrollo anteriores que hubiesen estado pasivados por el criterio de valuación corregido, es decir que, si no existía pasivo, no se admite su corrección.

33.3.5.5.2. Cambio en la política de cierre de siniestros

Las aseguradoras pueden presentar ante la SSN modificaciones al método de cálculo de IBNR cuando se verifique un cambio en la política de pagos de siniestros. Dichas entidades deben:

a. Aplicar el método ordinario hasta tanto haya autorización expresa de la SSN para utilizar el método alternativo propuesto;

b. Justificar y acreditar técnicamente el cambio en la política de pagos de siniestros;

c. Presentar las modificaciones al método certificadas por el Actuario externo;

d. En caso de autorización del método alternativo, la aseguradora debe acreditar, también, mediante informe certificado por el Actuario externo, al cierre de cada ejercicio, la suficiencia de la reserva resultante del método propuesto y la continuidad de las condiciones acreditadas que justifican el cambio de políticas de pagos;

e. Aplicar el método ordinario o presentar un nuevo método alternativo en caso de que se verifique la insuficiencia de la reserva;

f. En caso de autorización del método alternativo, indicar en nota en los estados contables el número de acto administrativo que aprueba dicha aplicación.

33.3.5.6. Para los siniestros que se encontrasen expresados en moneda extranjera, todos los importes deben convertirse a pesos al tipo de cambio vigente a la fecha de cierre de ejercicio y/o periodo.

33.3.5.7. Informe del Actuario sobre IBNR

La constitución y valuación del pasivo por IBNR registrado por la aseguradora, determinado conforme el método descripto, debe ser certificado por el Actuario en el informe elaborado en oportunidad de confeccionar los estados contables anuales o trimestrales.

33.3.5.8. Determinación del pasivo por IBNR en fusiones por absorción

La aseguradora absorbente debe efectuar el cálculo del pasivo por IBNR considerando las experiencias siniestrales en forma separada para las ramas y coberturas definidos como de “Cola Larga”. Para el resto de las coberturas este procedimiento resulta de aplicación optativa.

33.3.6. Contabilización del Reaseguro

El importe a cargo de reaseguradores debe exponerse como cuenta regularizadora de los siniestros pendientes. En todos los casos se deben aplicar las condiciones del reaseguro.

Las normas para su contabilización deben regirse por los siguientes lineamientos:

a. Siniestros Administrativo, mediaciones y juicios

· Coberturas no proporcionales: se consideran los importes que surjan de los contratos vigentes en cada período de ocurrencia.

· El importe a cargo de reaseguradores no puede superar por cada contrato el límite de su responsabilidad, salvo que existan en los mismos, cláusulas de reinstalación del límite de la cobertura y hasta dicho importe.

El importe a cargo de reaseguradores no se puede registrar cuando no se hayan contabilizado importes de primas de reinstalación u otros importes a favor de los mismos por conceptos relacionados a siniestros a cargo del reaseguro.

b. Siniestros Ocurridos y no Reportados (IBNR)

· Cuota parte: Deben deducirse los importes a cargo de reaseguradores en este tipo de cobertura.

· Exceso de pérdida y excedentes: debe determinarse para cada año de ocurrencia la relación existente entre los siniestros a cargo de reaseguradores y los totales de los siniestros ocurridos, pagados desde el inicio de la serie y pendientes al momento del cálculo de este pasivo. El porcentaje a cargo de reaseguro debe aplicarse a los “Siniestros Ocurridos y no Reportados (IBNR)” para cada período de ocurrencia.

ARTÍCULO 2°.- Disposición Transitoria – Ajustes en la valuación de siniestros pendientes

A los efectos del cálculo del pasivo por Siniestros Ocurridos pero no Reportados (IBNR) al 30 de junio de 2025, las entidades podrán aplicar los lineamientos estipulados en el punto 33.3.5.5.1. “Ajustes en la valuación de siniestros pendientes” del Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014) a los efectos de contemplar el cambio de tabla.

Para ello, se deberán utilizar las tablas que obran en el IF-2025-54791226-APN-GTYN#SSN - “Anexo I – Tablas SSN Ajuste punto 33.3.5.5.1.”.

Aquellas compañías que opten por la utilización del coeficiente siniestral definido en el punto 33.3.3.5.2., deberán aplicar dichos coeficientes en las tablas contempladas para el ajuste en la valuación de siniestros pendientes del punto 33.3.5.5.1.

ARTÍCULO 3°.- Disposiciones Transitorias – Esquema de amortización

A partir del 30 de junio de 2025 las entidades deberán calcular las reservas por siniestros pendientes de acuerdo a los criterios establecidos en la presente Resolución.

En caso de resultar positiva las diferencias de valuaciones de las reservas de siniestros pendientes y de IBNR en cada una de las ramas respecto a lo establecido según los criterios fijados en la normativa previa a esta resolución, podrán amortizarse de forma inmediata u optar por amortizarlas en los sucesivos 8 (OCHO) trimestres.

Cada subrama adoptará su propio criterio entre las dos opciones definidas.

En caso de optar por amortizar las citadas diferencias en OCHO (8) trimestres, se realizará a razón de UN OCTAVO (1/8) por trimestre; a partir de los Estados Contables cerrados al 30 de junio de 2025 inclusive, bajo los siguientes lineamientos:

Para la subrama i:

Diferencia de RSP e IBNR i (t=0) = [RSP e IBNR i Según resolución – RSP e IBNR i Normativa anterior]

Ajuste por Diferencia a amortizar (t) = [Diferencia de RSP e IBNR i (t=0) ] * ( 1 - t/8)

Donde:

t es el periodo de valuación

0 ≤ = t ≤ = 8 siendo t=0 el ejercicio cerrado al 30 de junio de 2025.

Por lo cual se deberá:

a. Exponer el monto que surge de aplicar la nueva resolución en las cuentas:

· 2.01.01.01.01.02.00.00 - Stros. Pendientes - Seguros Directos En juicios

· 2.01.01.01.01.03.00.00 - Stros. Pendientes - Seguros Directos En Mediación

· 2.01.01.01.01.08.00.00 - Stros. Ocurridos y no Reportados – IBNR

b. Exponer con signo negativo, el monto de la diferencia a amortizar en la cuenta:

· 2.01.01.01.01.27.00.00 - Ajuste por Diferencia a amortizar en OCHO (8) trimestres

c. Cumplir con las siguientes condiciones:

· Dejar expresa constancia en Nota a los Estados Contables al 30.06.2025 de la decisión ya sea de amortizar o no el incremento de reservas que pudieran surgir de la aplicación de lo previsto en la presente Resolución, consignando los montos correspondientes de cada uno de los pasivos involucrados.

· En los Informes del Auditor Externo y Actuario Externo, deberán constar los procedimientos de verificación realizados tanto sobre el saldo de cada cuenta como de los importes amortizados.

· No podrán distribuirse dividendos hasta que finalice el período de amortización.

· Las cooperativas deberán capitalizar los excedentes y las mutualidades incrementar sus fondos de garantías.

· Los organismos oficiales deberán destinar la totalidad de sus beneficios a incrementar su capital.

· Las sucursales y agencias de sociedades extranjeras no podrán remesar utilidades a su casa matriz.

ARTÍCULO 4°.- Disposiciones Transitorias - Reserva Técnica por Insuficiencia de Primas

De acuerdo con el artículo 3° de la presente Resolución, a efectos del cálculo del pasivo estipulado en el punto 33.2. del Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014) y únicamente en aquellos casos que la amortización se realice de forma inmediata, se podrá optar por establecer un esquema de amortización en los OCHO (8) trimestres sucesivos.

En esta instancia, deberá aplicar los lineamientos del concepto “Ajuste por Diferencia a amortizar (t)” definidos en el artículo 3° precedente con signo positivo imputándolo en el rubro “Otros conceptos” que hace referencia el punto 33.2. del citado Reglamento.

Se deberá dejar constancia en Notas a los Estados Contables del criterio adoptado.

ARTÍCULO 5°.- Modifíquese el inciso b) del sexto párrafo del punto 33.4.1.10.2. “Procedimiento alternativo” del Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014), por el siguiente:

“b. Deben corregirse los importes resultantes mediante la aplicación de lo dispuesto en el segundo párrafo del punto 33.3.3.1. de acuerdo a la fecha de cada pago.”.

ARTÍCULO 6°.- Modifíquese el punto IV. del inciso a) del párrafo séptimo (planilla de cálculo) del punto 33.4.1.10.2. “Procedimiento alternativo” del Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014), por el siguiente:

“IV. Coeficiente de actualización, conforme punto 33.3.3.1., segundo párrafo.”.

ARTÍCULO 7°.- Modifíquese el tercer párrafo del punto 39.6.3. del Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014), por el siguiente:

“Las aseguradoras pueden ampliar dicha información en el dorso de la tapa del respectivo expediente que, además, debe ajustarse a lo dispuesto en el punto 39.6.1. Los listados impresos de los siniestros pendientes por juicios y mediaciones y sus respectivos soportes informáticos deben contener, con carácter uniforme y obligatorio, la información requerida de acuerdo con los datos y formatos que se acompañan como “Anexo del punto 39.6.3., formularios 1), 2) y 3)”, los mismos deben presentarse en caso de verificación o a requerimiento de esta SSN.”.

ARTÍCULO 8°.- Modifíquese el cuarto párrafo del punto 39.6.6.1. del Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014), por el siguiente:

“El pasivo por IBNR debe exponerse en los estados contables en el rubro Deudas con Asegurados de forma separada para cada una de las categorías de la Tabla de Ramos y Coberturas del punto 33.3.5.3. En el Estado de Resultados debe imputarse en el concepto Siniestros Pendientes.”.

ARTÍCULO 9°.- Modifíquese el punto 39.6.8.1. del Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014), por el siguiente:

“39.6.8.1. La Reserva Especial se expondrá en el pasivo de los estados contables, dentro del rubro “Compromisos Técnicos”. No se podrán exponer reservas negativas. Su cálculo se establece en el punto 33.3.3.4.1.”.

ARTÍCULO 10.- Sustitúyase el acápite “IMPORTE PAGADO CORREGIDO” y “PARTICIPACIÓN DEL REASEGURADOR” del apartado “ARCHIVO DE SINIESTROS PAGADOS” del Anexo del punto 39.6.5. del Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014), por el siguiente:

“• IMPORTE PAGADO CORREGIDO

El punto 33.3.5.2.1. del RGAA prevé que los importes pagados deben ser expresados a moneda homogénea al cierre del ejercicio aplicando la serie del índice FACPCE definida por la Resolución de JG 539/18 de la Federación Argentina de Consejos Profesionales de Ciencias Económicas.

· PARTICIPACIÓN DEL REASEGURADOR

El punto 33.3.6. del RGAA, establece la metodología para determinar la participación del reasegurador dentro del pasivo por IBNR. Deberá incluirse tanto en contratos proporcionales como para contratos no proporcionales de exceso de pérdida, los importes a cargo de los reaseguradores por cada pago de siniestros declarado en este archivo en caso de corresponder.”.

ARTÍCULO 11.- Sustitúyase el acápite “IMPORTE PENDIENTE CORREGIDO” y “PARTICIPACIÓN DEL REASEGURADOR” del apartado “ARCHIVO DE SINIESTROS PENDIENTES” del Anexo del punto 39.6.5. del Reglamento General de la Actividad Aseguradora (t.o. Resolución SSN N° 38.708 de fecha 6 de noviembre de 2014), por el siguiente:

“• IMPORTE PENDIENTE CORREGIDO

El punto 33.3.5.2.1. del RGAA prevé que los importes pendientes deberán ser ajustados a la fecha de cierre de ejercicio aplicando la Tasa Pasiva Comunicado BCRA 14.290; y luego valuarse a moneda homogénea aplicando la serie del índice FACPCE definida por la Resolución de JG 539/18 de la Federación Argentina de Consejos Profesionales de Ciencias Económicas desde la fecha de cierre de ejercicio hasta la fecha de cálculo.

En este campo debe incluirse el importe ya corregido por lo mencionado precedentemente o por cualquier otra corrección de importes prevista en la reglamentación vigente.

· PARTICIPACIÓN DEL REASEGURADOR

El punto 33.3.6. del RGAA, establece la metodología para determinar la participación del reasegurador dentro del pasivo por IBNR. Deberá incluirse tanto en contratos proporcionales como para contratos no proporcionales de exceso de pérdida, los importes a cargo de los reaseguradores por cada pago de siniestros declarado en este archivo en caso de corresponder.”.

ARTÍCULO 12.- La presente Resolución será de aplicación a partir de los Estados Contables con cierre al 30 de junio de 2025 inclusive.

ARTÍCULO 13.- Comuníquese, publíquese, dése a la DIRECCIÓN NACIONAL DEL REGISTRO OFICIAL y archívese.

Guillermo Plate

e. 04/06/2025 N° 38176/25 v. 04/06/2025

Fecha de publicación 04/06/2025