MINISTERIO DE ECONOMÍA SECRETARÍA DE FINANZAS Y SECRETARÍA DE HACIENDA

Resolución Conjunta 6/2026

RESFC-2026-6-APN-SH#MEC

Ciudad de Buenos Aires, 28/01/2026

Visto el expediente EX-2026-08848173- -APN-DGDA#MEC, las leyes 24.156 de Administración Financiera y de los Sistemas de Control del Sector Público Nacional, y 27.798 de Presupuesto General de la Administración Nacional para el ejercicio 2026, los decretos 1344 del 4 de octubre de 2007, 820 del 25 de octubre de 2020, y la resolución conjunta 9 del 24 de enero de 2019 de la Secretaría de Finanzas y de la Secretaría de Hacienda, ambas del ex Ministerio de Hacienda (RESFC-2019-9-APN-SECH#MHA), y

CONSIDERANDO:

Que en el Título III de la ley 24.156 de Administración Financiera y de los Sistemas de Control del Sector Público Nacional se regula el Sistema de Crédito Público, estableciéndose en el artículo 60 que las entidades de la Administración Nacional no podrán formalizar ninguna operación de crédito público que no esté contemplada en la ley de presupuesto general del año respectivo o en una ley específica.

Que en el artículo 44 de la ley 27.798 de Presupuesto General de la Administración Nacional para el ejercicio 2026, se autoriza al Órgano Responsable de la coordinación de los sistemas de Administración Financiera a realizar operaciones de crédito público por los montos, especificaciones y destino del financiamiento indicados en la planilla anexa al mencionado artículo.

Que en el artículo 45 de la ley 27.798, se autoriza al Órgano Responsable de la coordinación de los sistemas de Administración Financiera a emitir Letras del Tesoro, para dar cumplimiento a las operaciones previstas en el programa financiero, las que deberán ser reembolsadas en el mismo ejercicio financiero en que se emitan.

Que en el apartado I del artículo 6° del anexo al decreto 1344 del 4 de octubre de 2007, modificado mediante el artículo 5° del decreto 820 del 25 de octubre de 2020, se establece que las funciones de Órgano Responsable de la coordinación de los sistemas que integran la Administración Financiera del Sector Público Nacional, serán ejercidas conjuntamente por la Secretaría de Finanzas y la Secretaría de Hacienda, ambas del actual Ministerio de Economía.

Que a través del artículo 2° de la resolución conjunta 9 del 24 de enero de 2019 de la Secretaría de Finanzas y de la Secretaría de Hacienda ambas del ex Ministerio de Hacienda (RESFC-2019-9-APN-SECH#MHA), se sustituyeron las normas de “Procedimiento para la Colocación de Instrumentos de Deuda Pública”, aprobadas mediante el artículo 1° de la resolución 162 del 7 de septiembre de 2017 del ex Ministerio de Finanzas (RESOL-2017-162-APN-MF).

Que en ese marco normativo se realizará una licitación por efectivo, para lo cual se procederá a la emisión de la “Letra del Tesoro Nacional Capitalizable en pesos con vencimiento 16 de marzo de 2026”, de la “Letra del Tesoro Nacional Capitalizable en pesos con vencimiento 31 de julio de 2026”; y de la “Letra del Tesoro Nacional en pesos ajustada por CER a descuento vencimiento 31 de julio de 2026”.

Que, además, se procederá a la ampliación de la emisión de la “Letra del Tesoro Nacional vinculada al dólar estadounidense cero cupón con vencimiento 30 de abril de 2026”, emitida originalmente mediante el artículo 3° de la resolución conjunta 47 del 26 de septiembre de 2025 de la Secretaría de Finanzas y de la Secretaría de Hacienda, ambas del Ministerio de Economía (RESFC-2025-47-APN-SH#MEC); de la “Letra del Tesoro Nacional en pesos a tasa TAMAR con vencimiento 31 de agosto de 2026”, emitida originalmente mediante el artículo 2° de la resolución conjunta 58 del 5 de noviembre de 2025 de la Secretaría de Finanzas y de la Secretaría de Hacienda, ambas del Ministerio de Economía (RESFC-2025-58-APN-SH#MEC); de la “Letra del Tesoro Nacional Capitalizable en pesos con vencimiento 30 de noviembre de 2026”, emitida originalmente mediante el artículo 2° de la resolución conjunta 63 del 11 de diciembre de 2025 de la Secretaría de Finanzas y de la Secretaría de Hacienda, ambas del Ministerio de Economía (RESFC-2025-63-APN-SH#MEC), de la “Letra del Tesoro Nacional en pesos con ajuste por CER a descuento vencimiento 30 de noviembre de 2026”, emitida originalmente mediante el artículo 4° de la resolución conjunta 63/2025 de la Secretaría de Finanzas y de la Secretaría de Hacienda, y a la imputación a las autorizaciones presupuestarias del corriente ejercicio fiscal del monto emitido y no colocado del “Bono del Tesoro Nacional capitalizable en pesos con vencimiento 15 de enero de 2027”, emitido originalmente mediante el artículo 1° de la resolución conjunta 6 del 29 de enero de 2025 de la Secretaría de Finanzas y de la Secretaría de Hacienda, ambas del Ministerio de Economía (RESFC-2025-6-APN-SH#MEC) y efectuar una ampliación de dicho monto disponible.

Que las operaciones que se impulsan, cuyos vencimientos operan en ejercicios futuros, se encuentran dentro de los límites establecidos en la planilla anexa al artículo 44 de la ley 27.798.

Que las operaciones que se impulsan, cuyos vencimientos operan dentro de este ejercicio, se encuentran dentro del límite establecido en el artículo 45 de la ley 27.798.

Que el servicio jurídico permanente del Ministerio de Economía ha tomado la intervención que le compete.

Que esta medida se dicta en virtud de las facultades previstas en los artículos 44 y 45 de la ley 27.798, y en el apartado I del artículo 6° del anexo al decreto 1344/2007.

Por ello,

EL SECRETARIO DE FINANZAS

Y

EL SECRETARIO DE HACIENDA

RESUELVEN:

ARTÍCULO 1º.- Dispónese la emisión de la “Letra del Tesoro Nacional Capitalizable en pesos con vencimiento 16 de marzo de 2026”, por hasta la suma de valor nominal original necesaria para cubrir la demanda en el proceso de licitación que se realizará el día 28 de enero del corriente año, que no podrá superar el monto de valor nominal original pesos cinco billones (VNO $ 5.000.000.000.000), con las siguientes condiciones financieras:

Fecha de emisión: 30 de enero de 2026.

Fecha de vencimiento: 16 de marzo de 2026.

Moneda de denominación, suscripción y pago: pesos.

Precio de emisión original: a la par.

Amortización: íntegra al vencimiento.

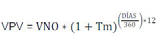

Intereses: pagará intereses a una tasa efectiva mensual capitalizable mensualmente hasta el vencimiento del instrumento, la que será determinada en la licitación. Los intereses serán calculados sobre la base de meses de treinta (30) días y años de trescientos sesenta (360) días (30/360). Para el cálculo se utilizará la siguiente fórmula:

Donde:

DÍAS: cantidad de días transcurridos entre la fecha de emisión y la fecha de vencimiento, calculados sobre la base de meses de treinta (30) días y años de trescientos sesenta (360) días (30/360).

VPV: Valor de Pago al Vencimiento.

VNO: Valor Nominal Original.

Tm: tasa efectiva mensual que se determine en la licitación.

Denominación mínima: será de valor nominal original pesos uno (VNO $ 1).

Colocación: la suscripción se llevará a cabo, en uno (1) o varios tramos, según lo determine la Secretaría de Finanzas dependiente del Ministerio de Economía, conforme a las normas de procedimiento aprobadas mediante la resolución conjunta 9 del 24 de enero de 2019 de la Secretaría de Finanzas y de la Secretaría de Hacienda, ambas del ex Ministerio de Hacienda (RESFC-2019-9-APN-SECH#MHA).

Negociación: será negociable y se solicitará su cotización en A3 Mercados SA y en bolsas y mercados de valores del país.

Titularidad: se emitirán Certificados Globales a nombre de la Central de Registro y Liquidación de Pasivos Públicos y Fideicomisos Financieros (CRYL) del Banco Central de la República Argentina (BCRA), en su carácter de Agente de Registro.

Exenciones impositivas: gozará de todas las exenciones impositivas dispuestas en las leyes y reglamentaciones vigentes en la materia.

Atención de los servicios financieros: los pagos se cursarán a través del BCRA mediante transferencias de fondos en las respectivas cuentas de efectivo que posean los titulares de cuentas de registro en dicha institución.

Ley aplicable: ley de la República Argentina.

ARTÍCULO 2º.- Dispónese la emisión de la “Letra del Tesoro Nacional Capitalizable en pesos con vencimiento 31 de julio de 2026”, por hasta la suma de valor nominal original necesaria para cubrir la demanda en el proceso de licitación que se realizará el día 28 de enero del corriente año, que no podrá superar el monto de valor nominal original pesos cinco billones (VNO $ 5.000.000.000.000), con las siguientes condiciones financieras:

Fecha de emisión: 30 de enero de 2026.

Fecha de vencimiento: 31 de julio de 2026.

Moneda de denominación, suscripción y pago: pesos.

Precio de emisión original: a la par.

Amortización: íntegra al vencimiento.

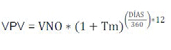

Intereses: pagará intereses a una tasa efectiva mensual capitalizable mensualmente hasta el vencimiento del instrumento, la que será determinada en la licitación. Los intereses serán calculados sobre la base de meses de treinta (30) días y años de trescientos sesenta (360) días (30/360). Para el cálculo se utilizará la siguiente fórmula:

Donde:

DÍAS: cantidad de días transcurridos entre la fecha de emisión y la fecha de vencimiento, calculados sobre la base de meses de treinta (30) días y años de trescientos sesenta (360) días (30/360).

VPV: Valor de Pago al Vencimiento.

VNO: Valor Nominal Original.

Tm: tasa efectiva mensual que se determine en la licitación.

Denominación mínima: será de valor nominal original pesos uno (VNO $ 1).

Colocación: la suscripción se llevará a cabo, en uno (1) o varios tramos, según lo determine la Secretaría de Finanzas, conforme a las normas de procedimiento aprobadas mediante la resolución conjunta 9/2019 de la Secretaría de Finanzas y de la Secretaría de Hacienda.

Negociación: será negociable y se solicitará su cotización en A3 Mercados SA y en bolsas y mercados de valores del país.

Titularidad: se emitirán Certificados Globales a nombre de la CRYL del BCRA, en su carácter de Agente de Registro.

Exenciones impositivas: gozará de todas las exenciones impositivas dispuestas en las leyes y reglamentaciones vigentes en la materia.

Atención de los servicios financieros: los pagos se cursarán a través del BCRA mediante transferencias de fondos en las respectivas cuentas de efectivo que posean los titulares de cuentas de registro en dicha institución.

Ley aplicable: ley de la República Argentina.

ARTÍCULO 3º.- Dispónese la emisión de la “Letra del Tesoro Nacional en pesos ajustada por CER a descuento vencimiento 31 de julio de 2026”, por hasta la suma de valor nominal original necesaria para cubrir la demanda en el proceso de licitación que se realizará el día 28 de enero del corriente año, que no podrá superar el monto de valor nominal original pesos cinco billones doscientos mil millones (VNO $ 5.200.000.000.000), con las siguientes condiciones financieras:

Fecha de emisión: 30 de enero de 2026.

Fecha de vencimiento: 31 de julio de 2026.

Moneda de denominación, suscripción y pago: pesos.

Precio de emisión original: será determinado en la licitación.

Amortización: íntegra al vencimiento. El capital será ajustado conforme lo estipulado en la cláusula “Ajuste de Capital”.

Ajuste de Capital: el saldo de capital de la Letra será ajustado conforme al Coeficiente de Estabilización de Referencia (CER) referido en el artículo 4º del decreto 214 del 3 de febrero de 2002, informado por el BCRA, correspondiente al período transcurrido entre los diez (10) días hábiles anteriores a la fecha de emisión y los diez (10) días hábiles anteriores a la fecha de vencimiento del servicio de amortización de capital correspondiente. La Oficina Nacional de Crédito Público dependiente de la Subsecretaría de Financiamiento de la Secretaría de Finanzas del Ministerio de Economía, será el Agente de Cálculo. La determinación del monto del ajuste efectuado por el Agente de Cálculo será, salvo error manifiesto, final y válido para todas las partes.

Intereses: a descuento.

Denominación mínima: será de valor nominal original pesos uno (VNO $ 1).

Colocación: la suscripción se llevará a cabo, en uno (1) o varios tramos, según lo determine la Secretaría de Finanzas, conforme a las normas de procedimiento aprobadas mediante la resolución conjunta 9/2019 de la Secretaría de Finanzas y de la Secretaría de Hacienda.

Negociación: serán negociables y se solicitará su cotización en A3 Mercados SA y en bolsas y mercados de valores del país.

Titularidad: se emitirán Certificados Globales a nombre de la CRYL del BCRA, en su carácter de Agente de Registro.

Exenciones impositivas: gozará de todas las exenciones impositivas dispuestas en las leyes y reglamentaciones vigentes en la materia.

Atención de los servicios financieros: los pagos se cursarán a través del BCRA mediante transferencias de fondos en las respectivas cuentas de efectivo que posean los titulares de cuentas de registro en esa institución.

Ley aplicable: ley de la República Argentina.

ARTÍCULO 4º.- Dispónese la ampliación de la emisión de la “Letra del Tesoro Nacional vinculada al dólar estadounidense cero cupón con vencimiento 30 de abril de 2026”, emitida originalmente mediante el artículo 3° de la resolución conjunta 47 del 26 de septiembre de 2025 de la Secretaría de Finanzas y de la Secretaría de Hacienda, ambas del Ministerio de Economía (RESFC-2025-47-APN-SH#MEC), por hasta la suma de valor nominal original necesaria para cubrir la demanda en el proceso de licitación que se realizará el día 28 de enero del corriente año, en el marco de las normas de procedimiento aprobadas a través del artículo 2° de la resolución conjunta 9/2019 de la Secretaría de Finanzas y de la Secretaría de Hacienda, que no podrá superar el monto de valor nominal original dólares estadounidenses tres mil quinientos millones (VNO USD 3.500.000.000)

ARTÍCULO 5º.- Dispónese la ampliación de la emisión de la “Letra del Tesoro Nacional en pesos a tasa TAMAR con vencimiento 31 de agosto de 2026”, emitida originalmente mediante el artículo 2° de la resolución conjunta 58 del 5 de noviembre de 2025 de la Secretaría de Finanzas y de la Secretaría de Hacienda, ambas del Ministerio de Economía (RESFC-2025-58-APN-SH#MEC), por hasta la suma de valor nominal original necesaria para cubrir la demanda en el proceso de licitación que se realizará el día 28 de enero del corriente año, en el marco de las normas de procedimiento aprobadas a través del artículo 2° de la resolución conjunta 9/2019 de la Secretaría de Finanzas y de la Secretaría de Hacienda, que no podrá superar el monto de valor nominal original pesos cuatro billones setecientos mil millones (VNO $ 4.700.000.000.000).

ARTÍCULO 6º.- Dispónese la ampliación de la emisión de la “Letra del Tesoro Nacional Capitalizable en pesos con vencimiento 30 de noviembre de 2026”, emitida originalmente mediante el artículo 2° de la resolución conjunta 63 del 11 de diciembre de 2025 de la Secretaría de Finanzas y de la Secretaría de Hacienda, ambas del Ministerio de Economía (RESFC-2025-63-APN-SH#MEC), por hasta la suma de valor nominal original necesaria para cubrir la demanda en el proceso de licitación que se realizará el día 28 de enero del corriente año, en el marco de las normas de procedimiento aprobadas a través del artículo 2° de la resolución conjunta 9/2019 de la Secretaría de Finanzas y de la Secretaría de Hacienda, que no podrá superar el monto de valor nominal original pesos cinco billones (VNO $ 5.000.000.000.000).

ARTÍCULO 7º.- Dispónese la ampliación de la emisión de la “Letra del Tesoro Nacional en pesos con ajuste por CER a descuento vencimiento 30 de noviembre de 2026”, emitida originalmente mediante el artículo 4° de la resolución conjunta 63/2025 de la Secretaría de Finanzas y de la Secretaría de Hacienda, por hasta la suma de valor nominal original necesaria para cubrir la demanda en el proceso de licitación que se realizará el día 28 de enero del corriente año, en el marco de las normas de procedimiento aprobadas a través del artículo 2° de la resolución conjunta 9/2019 de la Secretaría de Finanzas y de la Secretaría de Hacienda, que no podrá superar el monto de valor nominal original pesos cinco billones doscientos mil millones (VNO $ 5.200.000.000.000).

ARTÍCULO 8º.- Dispónese la afectación del monto emitido y no colocado del “Bono del Tesoro Nacional Capitalizable en pesos con vencimiento 15 de enero de 2027”, emitido originalmente mediante el artículo 1° de la resolución conjunta 6 del 29 de enero de 2025 de la Secretaría de Finanzas y de la Secretaría de Hacienda, ambas del Ministerio de Economía (RESFC-2025-6-APN-SH#MEC), por un total de valor nominal original pesos seiscientos catorce mil setecientos ochenta y ocho millones doscientos treinta y dos mil cuatrocientos ochenta y dos (VNO $ 614.788.232.482) a las autorizaciones presupuestarias del corriente ejercicio contenidas en el artículo 44 de la ley 27.798 de Presupuesto General de la Administración Nacional para el ejercicio 2026, que se colocará en el marco de las normas de procedimiento aprobadas a través del artículo 2° de la resolución conjunta 9/2019 de la Secretaría de Finanzas y de la Secretaría de Hacienda.

ARTÍCULO 9°.- Dispónese la ampliación de la emisión del “Bono del Tesoro Nacional Capitalizable en pesos con vencimiento 15 de enero de 2027”, emitido originalmente mediante el artículo 1° de la resolución conjunta 6/2025 de la Secretaría de Finanzas y de la Secretaría de Hacienda, por hasta la suma de valor nominal original necesaria para cubrir la demanda en el proceso de licitación que se realizará el día 28 de enero del corriente año, en el marco de las normas de procedimiento aprobadas a través del artículo 2° de la resolución conjunta 9/2019 de la Secretaría de Finanzas y de la Secretaría de Hacienda, que no podrá superar el monto de valor nominal original pesos tres billones seiscientos mil millones (VNO $ 3.600.000.000.000).

ARTÍCULO 10.- Autorízase a las/los titulares de la Oficina Nacional de Crédito Público, o de la Dirección de Administración de la Deuda Pública, o de la Dirección de Operaciones de Crédito Público, o de la Dirección de Programación e Información Financiera, o de la Dirección de Análisis del Financiamiento, o de la Coordinación de Títulos Públicos, o de la Coordinación de Emisión de Deuda Interna, a suscribir en forma indistinta la documentación necesaria para la implementación de las operaciones dispuestas en los artículos 1º a 9 de esta resolución.

ARTÍCULO 11.- Esta medida entrará en vigencia a partir del día de su dictado.

ARTÍCULO 12.- Comuníquese, publíquese, dese a la Dirección Nacional del Registro Oficial y archívese.

Alejandro Daniel Lew - Carlos Jorge Guberman

e. 30/01/2026 N° 4367/26 v. 30/01/2026

Fecha de publicación 30/01/2026